Já li hoje vários relatos dessa situação. Deve ser geral (da Golden).joaosantos Escreveu: ↑01 abr 2024 13:59 Não tenho este PPR declarado no IRS 2023 automático. Alguém tem?

Aguardar ou preencher manualmente.

Já li hoje vários relatos dessa situação. Deve ser geral (da Golden).joaosantos Escreveu: ↑01 abr 2024 13:59 Não tenho este PPR declarado no IRS 2023 automático. Alguém tem?

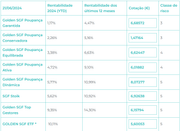

Tens toda a razão, nem vi as letras pequenas no fundo da página. Sempre pensei que para efeitos de marketing o banco fosse utilizar rentabilidades brutas

Código: Selecionar todos

"SPFA.DE": 0.075,

"IHYG.L": 0.075,

"IBCI.DE": 0.075,

"EUNL.DE": 0.64,

"IS3N.DE": 0.11,

"EUR1M": 0.025

tdsinvesting Escreveu: ↑10 jul 2024 22:22

1.

Que tipo de investimento procuras?

Que risco estás disposto a tomar?

Qual o horizonte temporal do teu investimento?

2.

Qual é a tua perspetiva / Outlook para investires?

Qual preferes entre estes dois produtos?

wot89 Escreveu: ↑11 jul 2024 21:24tdsinvesting Escreveu: ↑10 jul 2024 22:22

1.

Que tipo de investimento procuras?

Que risco estás disposto a tomar?

Qual o horizonte temporal do teu investimento?

2.

Qual é a tua perspetiva / Outlook para investires?

Qual preferes entre estes dois produtos?

1.

Procuro um investimento a longo prazo, mínimo dos mínimos 15/20 anos (mas em principio ate mais que isso), que capitalize o juro composto, tanto em ETF como em fundo PPR.

Estou disposto aceitar risco/volatilidade, claro, senão não estava a pensar em PPR's com % tao grande de acções.

2.

Não tenho preferência, a minha duvida era sobre qual a tua opinião sobre os dois PPR's.

Basicamente estava/estou indeciso se devo ir reforçando os dois a longo prazo, ou se devia apenas apostar num deles.

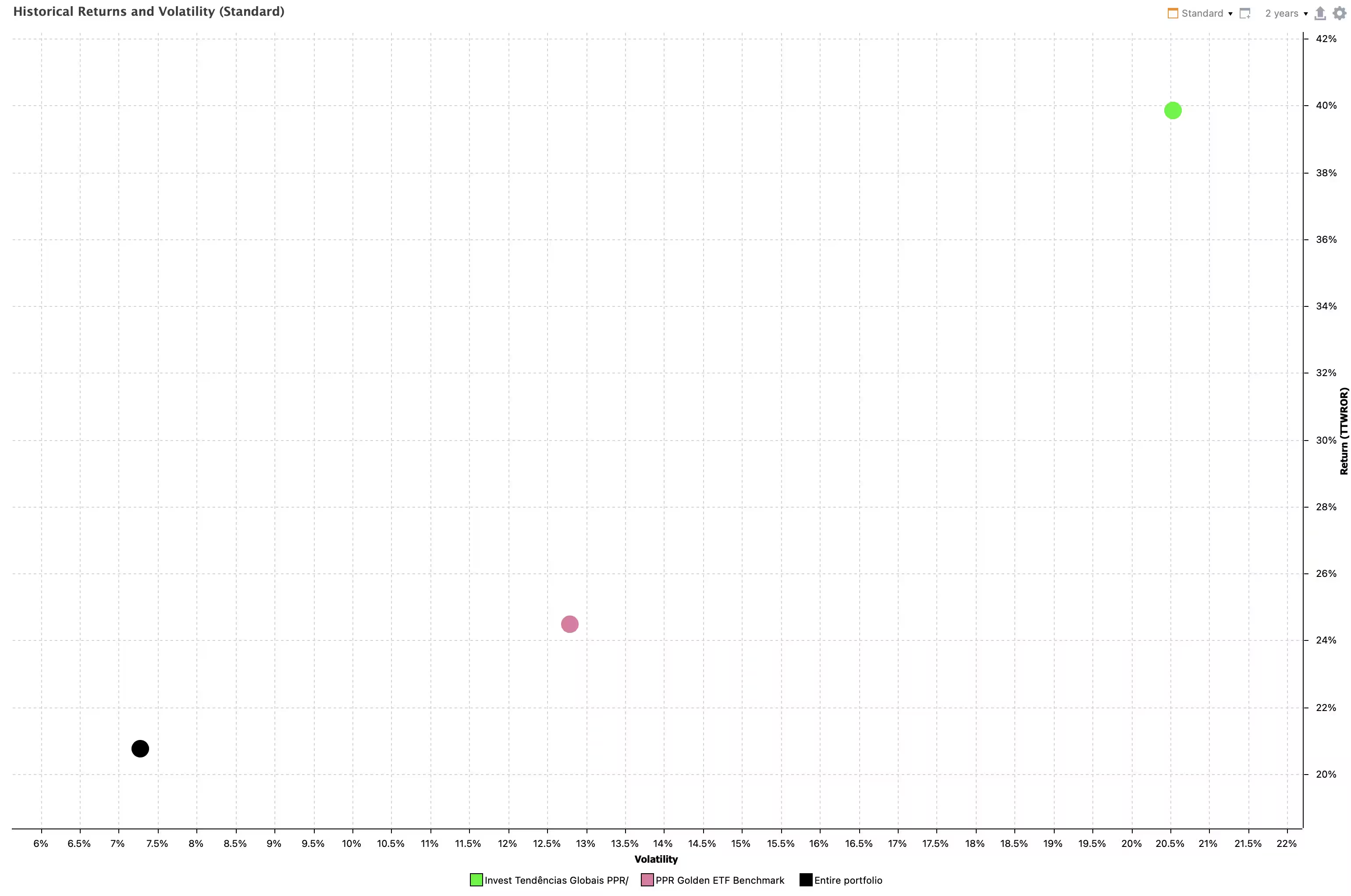

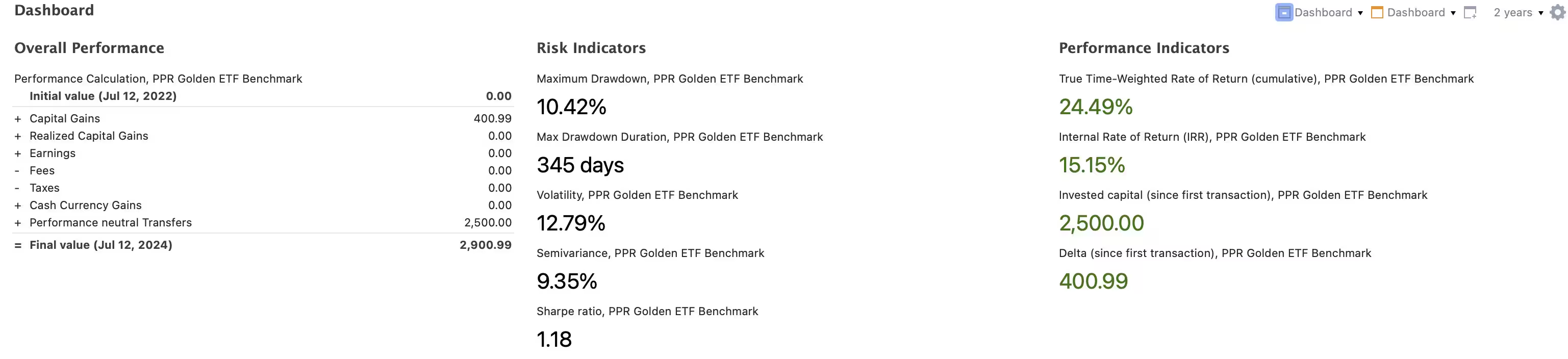

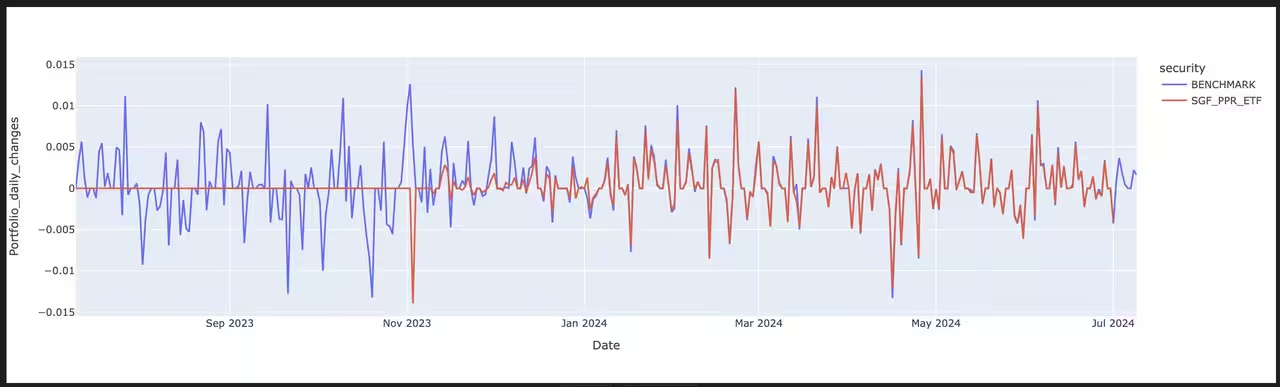

Noto que eu já tinha o PPR Alves Ribeiro, também do banco Invest, há algum tempo, mas como o meu prazo de investimento é a longo prazo e não planeio mexer nele a curto prazo, meti a mesma quantia no Tendências Globais (do banco Invest) e no PPR da Golden SGF ETF, que têm uma % de acções bem maior/de obrigações menor, que o AR PPR.

E é nesse ponto que estou, no que diz respeito aos meus PPR, estou indeciso se aposto e foco-me apenas num deles, ou se devo continuar a repartir a verba disponível que vá tendo, pelos dois (para alem dos meus ETF e cripto, que compõem o resto do meu portfolio).

Acho isto interessante - até porque assim também estás a diversificar na fiscalidade futura. Para além disso, dado que podes mudar de um PPR para outro sem incorrer em mais valias, também não vais pagar mais valias nessa mudança de produto no futuro caso o faças (ao contrário do ETF, com as regras que temos hoje)

Tal como o @Carlos R disse acima, a equipa de gestão do AR e do TG são as mesmas e as stocks de empresas onde investem são as mesmas em ambos os PPR.wot89 Escreveu: ↑11 jul 2024 21:24 Basicamente estava/estou indeciso se devo ir reforçando os dois a longo prazo, ou se devia apenas apostar num deles.

Noto que eu já tinha o PPR Alves Ribeiro, também do banco Invest, há algum tempo, mas como o meu prazo de investimento é a longo prazo e não planeio mexer nele a curto prazo, meti a mesma quantia no Tendências Globais (do banco Invest) e no PPR da Golden SGF ETF, que têm uma % de acções bem maior/de obrigações menor, que o AR PPR.

Honestamente não sei que opinião dar, porque acho que são instrumentos financeiros com o seu espaço em diferentes estratégias de portfólios e ocupam espaços diferentes.wot89 Escreveu: ↑11 jul 2024 21:24 Estou disposto aceitar risco/volatilidade, claro, senão não estava a pensar em PPR's com % tao grande de acções.

Não tenho preferência, a minha duvida era sobre qual a tua opinião sobre os dois PPR's.

Basicamente estava/estou indeciso se devo ir reforçando os dois a longo prazo, ou se devia apenas apostar num deles.