Quais são as rentabilidades esperadas no investimento? #02

Enviado: 16 out 2022 00:17

Ninguém sabe o futuro. Ninguém pode dizer quanto é que um investimento irá ter de rentabilidade. Uma melhor questão seria “Quanto é que investir tem rendido”. Ou seja, sabemos o passado, enquanto o futuro é uma incógnita.

Tendo dito isto, é natural olharmos para a história como um guia. Isso pode parcialmente funcionar ou não em diferentes activos. Nomeadamente, como iremos ver mais à frente noutras questões, olhamos para a rentabilidade histórica no mercado accionista para criar as nossas expectativas de rentabilidades nesse activo mas a história é irrelevante para o cálculo de expectativas obrigacionistas.

As rentabilidades vão naturalmente depender do tipo de activo em que investimos, sendo que normalmente um activo com maior rentabilidade esperada apresenta também um maior risco (nem poderia ser de outra forma, quem iria desejar investir com maior risco e menor retorno?).

Esta questão, assim como a do risco que vamos ver na próxima questão, é tão complexa que é a principal razão pela qual nos vamos focar em investimentos de longo prazo, em ETFs que seguem índices (ao invés de acçõesou obrigações individuais) e activos relativamente simples onde seja por dados históricos e/ou características do activos podemos criar expectativas realistas dos retornos futuros.

Este foco irá tornar a resposta a esta questão mais simples.

O caso accionista (exemplo S&P 500)

Vamos começar por aquele que é talvez o exemplo mais famoso. Investimento no mercado accionista americano através da compra de um ETF que segue o índice S&P 500 (índice composto por acções das 500 maiores empresas americanas).

Este é não só dos mercados mais bem-sucedidos como é, também, dos mais estudados.

A rentabilidade do mercado accionista americano tem sido bastante constante nos últimos 200 anos, apresentando uma rentabilidade real (depois da inflação) de 6.6% e uma rentabilidade nominal (que não inclui inflação) anualizada de cerca de 10%.

Quer isto dizer que quem investiu no S&P 500 recebeu 10% ao ano, todos os anos? Claro que não. Aí é que entra a noção de risco como probabilidade do nosso investimento não ter um retorno em linha com o esperado (esta é uma noção um pouco mais avançada e inicialmente vamo-nos focar em risco como a probabilidade de termos retornos negativos).

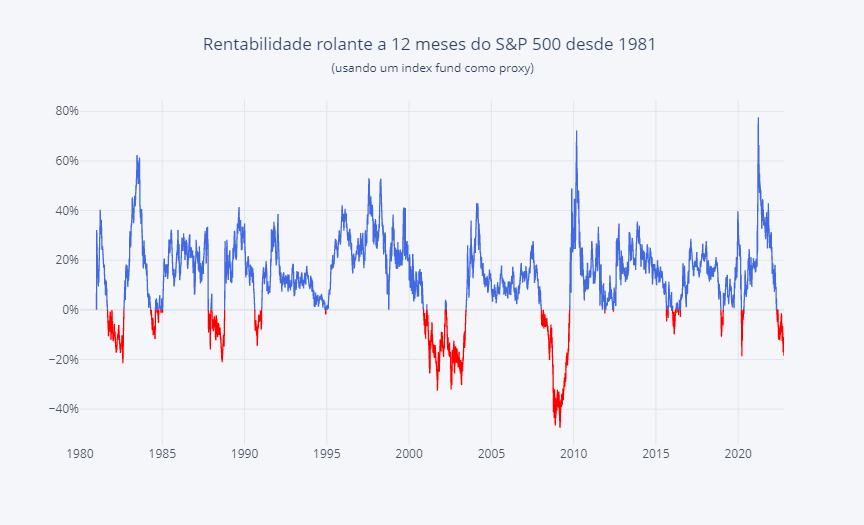

Ou seja, mesmo que retorno anualizado histórico (nominal) tenha sido de 10% houve períodos de investimento de 12 meses que provaram ser negativos.

Podemos ver no gráfico abaixo que, embora maioritariamente tenhamos tido períodos de 12 meses positivos também houve negativos.

(EM DESENVOLVIMENTO)

Tendo dito isto, é natural olharmos para a história como um guia. Isso pode parcialmente funcionar ou não em diferentes activos. Nomeadamente, como iremos ver mais à frente noutras questões, olhamos para a rentabilidade histórica no mercado accionista para criar as nossas expectativas de rentabilidades nesse activo mas a história é irrelevante para o cálculo de expectativas obrigacionistas.

As rentabilidades vão naturalmente depender do tipo de activo em que investimos, sendo que normalmente um activo com maior rentabilidade esperada apresenta também um maior risco (nem poderia ser de outra forma, quem iria desejar investir com maior risco e menor retorno?).

Esta questão, assim como a do risco que vamos ver na próxima questão, é tão complexa que é a principal razão pela qual nos vamos focar em investimentos de longo prazo, em ETFs que seguem índices (ao invés de acçõesou obrigações individuais) e activos relativamente simples onde seja por dados históricos e/ou características do activos podemos criar expectativas realistas dos retornos futuros.

Este foco irá tornar a resposta a esta questão mais simples.

O caso accionista (exemplo S&P 500)

Vamos começar por aquele que é talvez o exemplo mais famoso. Investimento no mercado accionista americano através da compra de um ETF que segue o índice S&P 500 (índice composto por acções das 500 maiores empresas americanas).

Este é não só dos mercados mais bem-sucedidos como é, também, dos mais estudados.

A rentabilidade do mercado accionista americano tem sido bastante constante nos últimos 200 anos, apresentando uma rentabilidade real (depois da inflação) de 6.6% e uma rentabilidade nominal (que não inclui inflação) anualizada de cerca de 10%.

Quer isto dizer que quem investiu no S&P 500 recebeu 10% ao ano, todos os anos? Claro que não. Aí é que entra a noção de risco como probabilidade do nosso investimento não ter um retorno em linha com o esperado (esta é uma noção um pouco mais avançada e inicialmente vamo-nos focar em risco como a probabilidade de termos retornos negativos).

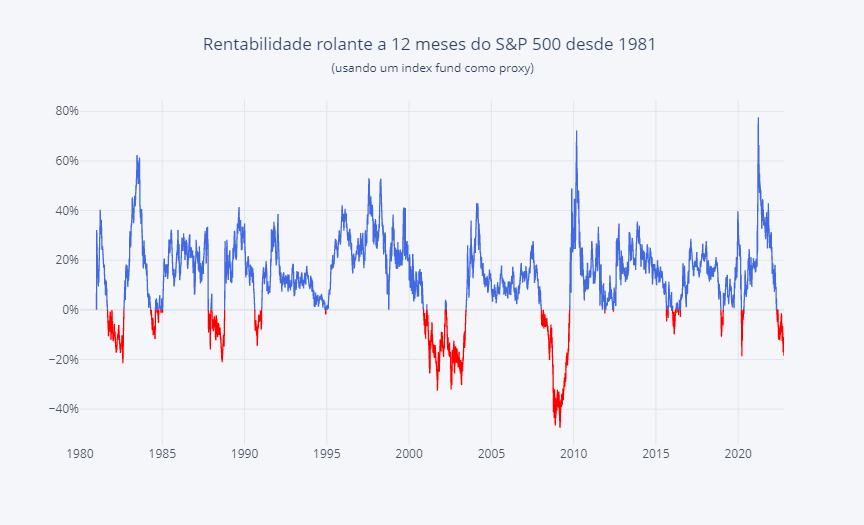

Ou seja, mesmo que retorno anualizado histórico (nominal) tenha sido de 10% houve períodos de investimento de 12 meses que provaram ser negativos.

Podemos ver no gráfico abaixo que, embora maioritariamente tenhamos tido períodos de 12 meses positivos também houve negativos.

(EM DESENVOLVIMENTO)